22Q2医美行业中期报告:为何龙头业绩增速普遍超过30%?

回顾第一季度,医美行业属消费升级赛道,正处低渗透、高增长发展中。行业增速本身较快+疫情主要影响3月底1-2周业绩+3月本不属于旺季,受疫情冲击并不大。展望第二季度,医美行业消费医疗受冲击明显,部分终端机构停业,但医美消费粘性佳、目标客群消费力有保障,因此疫后反弹速度快、反弹确定性强,期待回补。

01

疫情致机构停业

消费者流动性下降

产业链受短期冲击

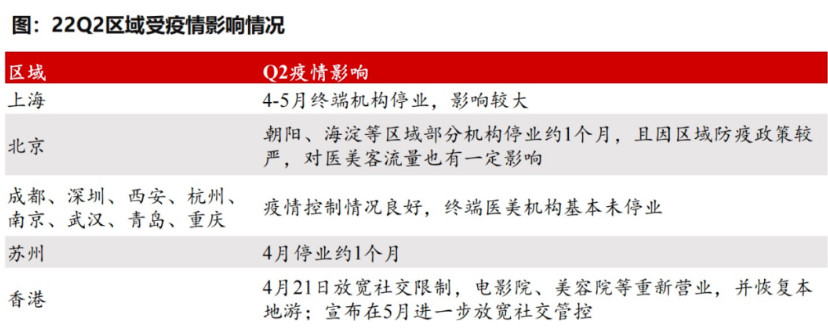

受疫情影响,三大区域医美终端机构陆续进入停业期,医美产业链整体受到一定冲击。

本轮疫情对一线/新一线城市影响较大,疫情封锁下,华南、华东、东北区域医美终端机构陆续进入停业期,北京、上海、成都分别为全国医美市场规模前三的城市。

![]()

多数上市公司的主要机构Q2未因疫情冲击而停业,但疫情影响消费者流动性,仍对终端客流量造成一定冲击。

![]()

医美属于线下实体消费,疫情冲击从终端向上游传导。但因机构存在提前备货,对上游的冲击存在半个月左右的时滞。

02

Q2疫情承压,

医美行业能否持续跑赢?

1.短期来看,轻医美高粘性+面向中高消费人群,疫后恢复有保障。

① 反弹时间早、反弹速度快

目前,华南区域以及华东部分地区已经陆续恢复正常。

由于医美具有较强的回补属性,预计医美产业链将迎来快速修复,终端机构有望恢复疫情前经营水平,爱美客、华东医药、华熙生物等医美上游供应商,也会迎来业绩反弹。

② 反弹确定性强

一方面轻医美复购率高、消费粘性强,且医美医院在疫情期间组织大量团购优惠活动;

另外医美属消费升级赛道,通常面向收入稳定的中高消费人群,消费力更有保障。

2.终端恢复营业后,医美行业边际变化

① 对上游:

消费者认可度高、供应商支持力度较大的产品有望率先回暖。终端机构促销力度加大,有望对上游复苏形成有效反馈。

渠道优势明显的公司有望优先受益。如果疫后终端机构恢复表现分化,上游将呈现出结构性复苏。

新品推广进度重启,线下培训、宣传活动增加,回补Q2进度影响,同时也是对线上培训的成果检验。注册产品临床进度恢复,各类新品上市时间预期暂不做调整。

② 对下游:

重点关注防疫政策拐点变化。随着上海逐步恢复、北京疫情得到有效控制,各地区终端机构营业逐步恢复,医美需求有望迎来强势回补。

其中轻医美、养发固发等高频次需求有望最先修复;植发、手术类医美项目等低频高价需求也将重启。

据行业调研,终端机构疫后表现存在分化,机构规模、客户群经营、促销力度等将决定机构疫后表现。

龙头机构加速市场扩张、整合,各赛道集中度有望持续提升,长尾市场存在出清压力。

3.中长期渗透率提升,景气度持续,正规市场4年翻倍

① 需求端:疫情短期扰动不改行业长期逻辑,行业消费属性保障消费力。

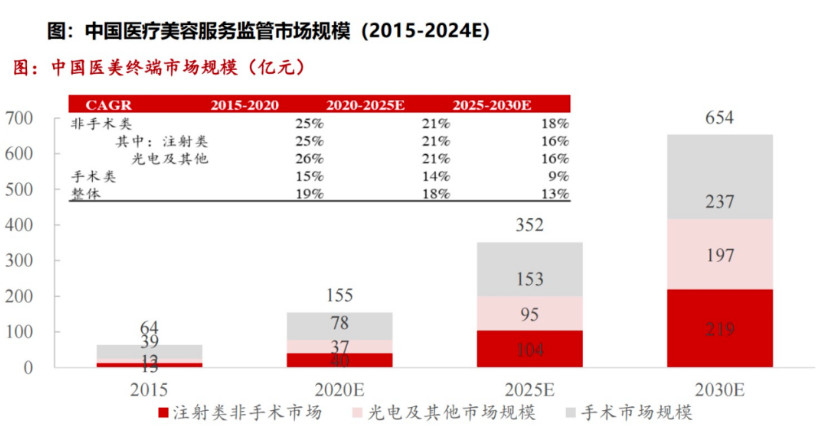

医美需求景气度较为确定,cagr≥20%,渗透率持续提升。属消费升级赛道,低渗透、高增长。

据Frost & Sullivan,15-20年医美CAGR 19%,其中注射医美行业CAGR 25%(且2020年受疫情影响,增速放缓),未来5年将维持20%左右的复合增速。新氧大数据预计22年医美客户将超2000万人(19年仅1120万人)。

② 供给端:龙头国货竞争力持续提升,不合规市场出清。

水货、不合规产品持续出清。

疫情下,海外进口产品的运输监管加强,水货运输困难(例如肉毒素需冷链运输,属监管重点),加速出清;

自从2021年下半年,医美监管政策持续趋严,如进一步明确细化III类医疗器械管理体系等,预计不合规产品将持续出清。

国货龙头在再生系列、玻尿酸注射填充、水光针、肉毒素等细分赛道持续创新迭代。

再生系列:胶原蛋白刺激剂如爱美客濡白天使、华东医药少女针、长春圣博玛童颜针已入局。

玻尿酸注射填充:据沙利文,爱美客市占率自2017年的7.0%提升至2020年的14.3%(入院价计)。爱美客、华熙生物、华东医药、四环医药、复锐医疗科技等均有在研/待上市产品,预计多在23-24年有望上市;

水光针:市场上合规水光仍为稀缺资源(如爱美客嗨体/冭活、华熙双子针);

肉毒素:爱美客经销Hutox、复锐医疗科技代理美国Revance RT002产品,均有望在24年左右中国上市。

龙头公司业绩持续兑现:爱美客近七个季度环比逐季提升,同比维持60%以上增长。21年Q1-Q4收入同比+228%/+130%/+75%/+74%,归母净利+297%/+114%/+98%/+67%,业绩持续兑现,增长逻辑不断验证,Q2疫情承压,7-8月有望恢复正常增速;22Q1华东医药少女针超预期兑现,并持续放量。

03

海外医美龙头疫后恢复进程?

艾伯维21年较疫情前+34%

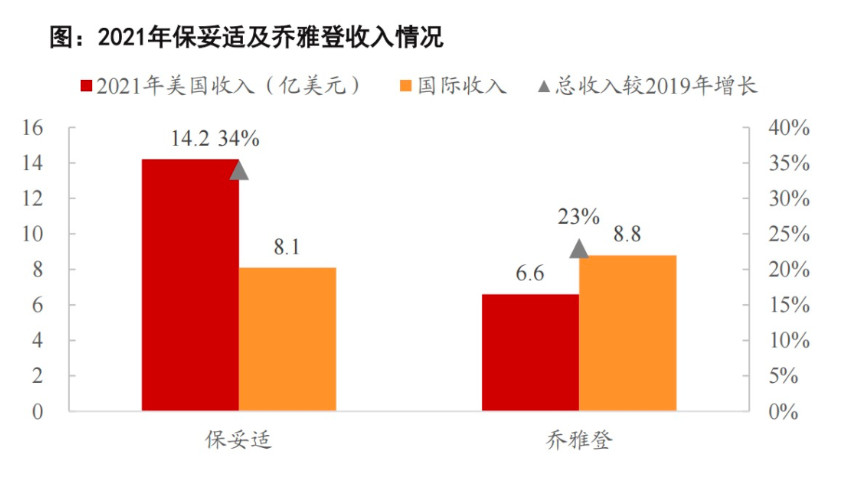

艾伯维旗下的保妥适是全球第一款肉毒素产品,2002年正式获批上市;乔雅登为国际高端玻尿酸品牌,畅销全球100余个国家及地区。

1.疫后恢复情况:21年度业绩修复明显,医美明星产品成长性更佳

2021年,保妥适肉毒素实现收入22.3亿美元,较疫情前的2019年增长34%;其中美国收入14.2亿美元,同比2019年+44%;国际收入8.1亿美元,同比2019年+20%。

乔雅登玻尿酸收入15.4亿元,同比2019年+23%;其中美国收入6.6亿美元,同比2019年+12%;国际收入8.8亿美元,同比2019年+34%。

即艾伯维在2020年医美业绩短暂承压后收复失地,业绩修复明显,疫情之下终端医美消费仍然维持高景气 。

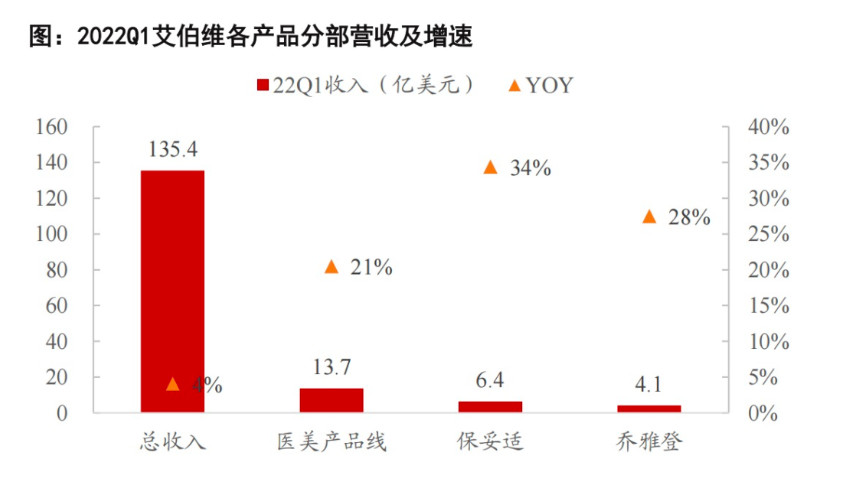

22Q1,公司整体实现营业收入135.4亿美元,同比+4%,其中医美业务营收13.7亿美元(+21%),而保妥适与乔雅登可分别贡献收入6.4亿美元(+34%)/4.1亿美元(+28%)。

即相较于传统医药板块,医美业务业绩增速更高,而其中被市场广泛接受的明星产品则贡献增量更加明显。

综上,在疫后恢复阶段,医美的中高端消费属性和旺盛下游需求将使得其业绩迎来更加确定性的反弹,而其中明星产品受益于市场教育的推进和渗透率提升,业绩有望维持中高增速。

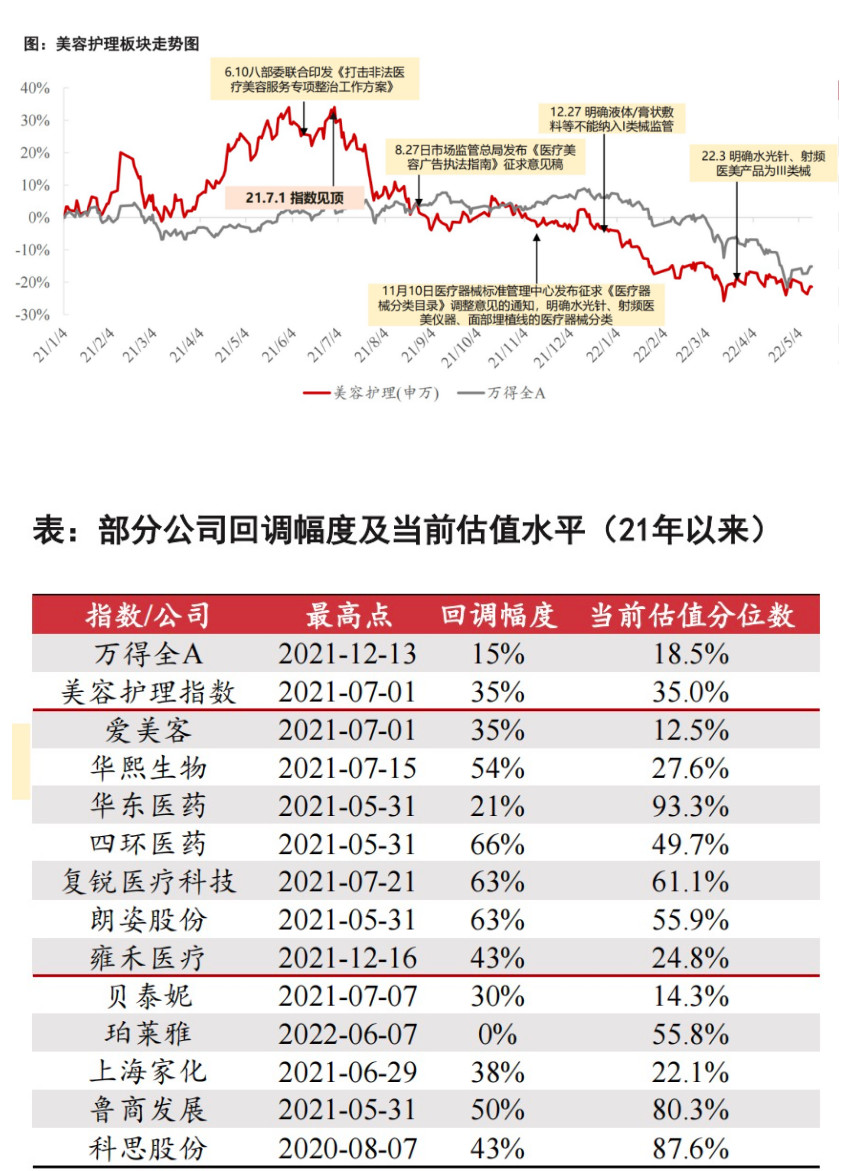

2.长期来看:普遍回调超30%,1-2年估值低点

从回调幅度来看:普遍回调超30%:

美容护理相关板块21年上半年涨幅较大,21年5-7月随八部委联合整治方案等监管政策落地迎来明显回调,当前时点部分公司股价回调幅度已超30%,市场对于监管政策的不确定情绪已初步消化。

从估值水平来看:近1-2年估值底部,即使不能回到前期高点,预计也有40%-50%左右空间。

爱美客估值处于12.5%分位、华熙27.6%分位、贝泰妮14.3%分位。在股价回调过程中,优质龙头业绩持续兑现,发展逻辑充分验证,长期投资价值已然凸显。

3.短期逻辑:疫后困境反转,追求短期确定性,博弈弹性。

一方面,医美行业龙头Q2面临政策折价和疫情折价,预计疫情折价将迅速修复;另一方面,部分复合公司其他业务拖累表观增速、但医美行业业绩超预期公司存在补涨逻辑。

复合公司:医美行业超预期+其他业务影响消化。部分复合公司因其它业务拖累表观增速,前期未跟涨,后又因受疫情承压。

但若考虑到医美行业疫后修复表现佳、叠加前期板块行情拉升估值中枢,分部估值法下或存在补涨逻辑。

医美龙头:Q2判断存在政策折价+疫情折价,但均环比向好,判断疫情折价将迅速修复。

医美龙头爱美客Q1同比增长66% ,Q2存在疫情压制,7-8月有望恢复正常增速。

04

风险提示

1.疫情影响消费环境及供应链的风险。若区域疫情持续反复,疫情政策严格,或对行业整体消费环境,供应链等造成不利影响。

2.原料成本上涨超预期的风险。因地缘政治、疫情扰动等外部因素影响,原料价格涨幅或超预期,提高行业经营成本。

3.新锐崛起,国际品牌重视中国市场等导致的竞争加剧风险。国际品牌对中国市场愈加重视,新锐品牌崛起,或加剧行业竞争。

4.行业监管政策调整的风险。

医美政策监管趋严,如果未来国家产业政策、行业准入政策、监管规定以及相关标准发生变化,而公司不能在经营上及时调整以适应相关政策的变化,将会对公司的经营产生不利影响。

5.产品研发风险。公司或面临研发周期长、研究成果难以产业化以及新产品不能满足市场需求等风险。

6.产品质量控制等风险。

7.企业人才流失,战略失误等风险。

8.医疗事故风险。

9.其他风险。

下载医美查APP

了解更多信息