2022 年医美行业中期策略报告

22Q1因受疫情影响,医美终端消费有所承压,但医美消费粘性较强,预计疫情缓和后,消费需求有望快速反弹。

医美产业链细分赛道仍维持较高景气,三大因子共驱轻医美市场稳步向上。

医美龙头企业兼具较强确定性与成长性,龙头医美机构在合规方面较为审慎,不合规的小医美机构面临关停整治风险,由于消费者对医美的需求日益刚需化,头部规范化机构市场份额与集中度不断提升。

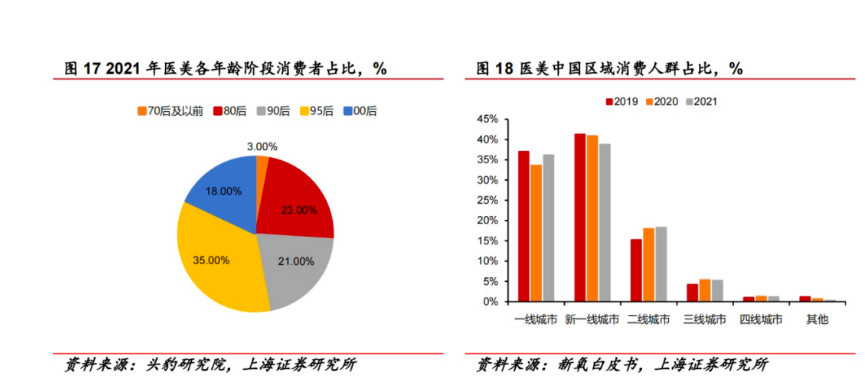

Z世代、轻医美、低线市场助力医美行业扩容。透明质酸为最受欢迎轻医美项目,竞争激烈国货不断崛起。再生材料为医美填充剂领域注入新活力,胶原蛋白具有多重功效,行业集中度低,为高潜力细分赛道。

1

三大因子共驱轻医美市场稳步向上

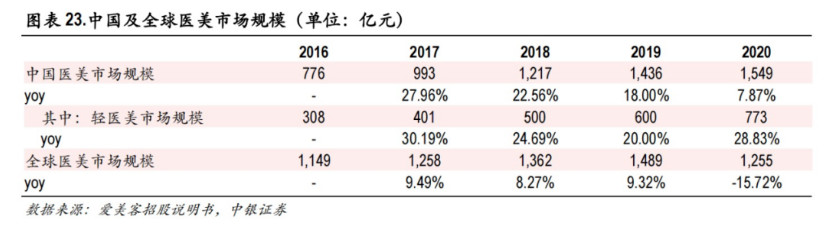

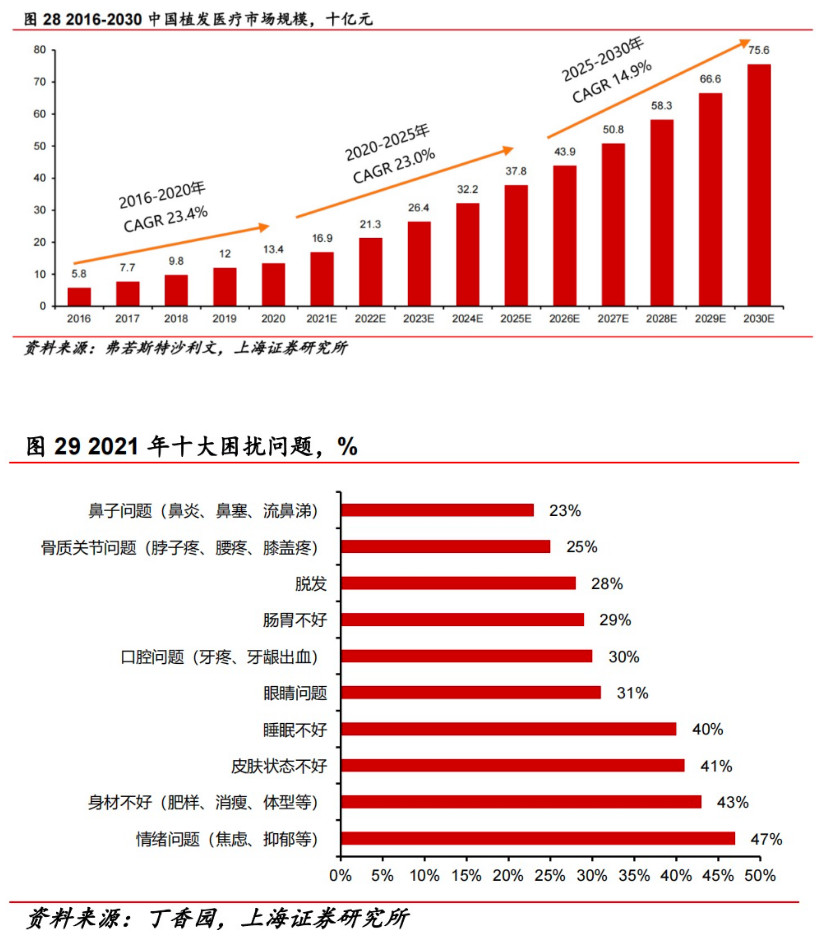

中国医美市场规模增速领跑全球,其中国内轻医美市场增速较快。

中国医美市场规模自 2016 年 776亿元增至 2020 年 1,549 亿元,CAGR 为 18.9%,远超全球市场增速(2016-2020 年全球规模 CAGR 为 2.2%)。其中,国内轻医美市场为带动医美市场快速增长的核心驱动力。

未来来看,轻医美市场有望在消费人群规模、人均消费次数和单次消费金额三大因子驱动下持续向上:

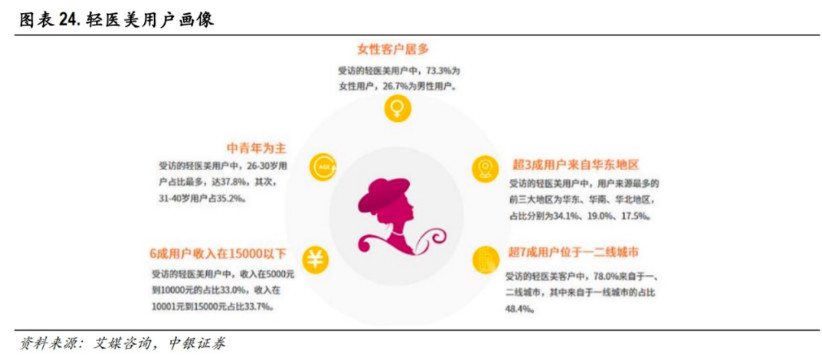

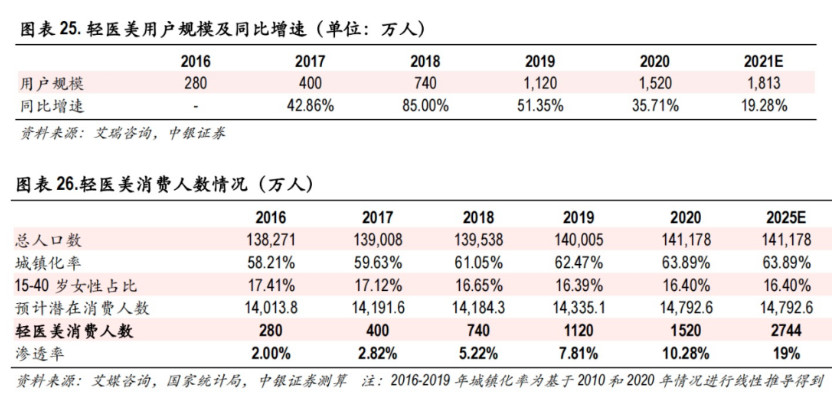

轻医美用户规模 2025年有望达到 2,744万人,为 2020年的 1.8倍。轻医美市场用户画像主要为 15-40岁城镇女性。

假设 2020 年 15-40 岁女性占比同 2019 年为 16.4%,结合 2020 年中国城镇化率 63.89%,通过总人口数*城镇化率*15-40 岁女性比例,得到 2020 年核心潜在消费群体规模约为 1.48 亿人。

其次,人均可支配收入稳步向上、供给产品日益丰富、营销方式愈加多元化等多维度共同促进具有消费能力和消费需求的居民向轻医美用户转化。

若假设 2025 年用户渗透率提升至 19%(考虑前期行业渗透率增速较快,2020 年后渗透率增速或有一定放缓。

基于 2016-2020 年渗透率 2pct的增速,假设 2020-2025 年渗透率以 1.6pct 速度提升)、核心潜在轻医美消费人数保持 2020 年不变,则对应 2025 年用户规模有望实现 2744 万人,为 2020 年人数规模的约 1.8 倍。

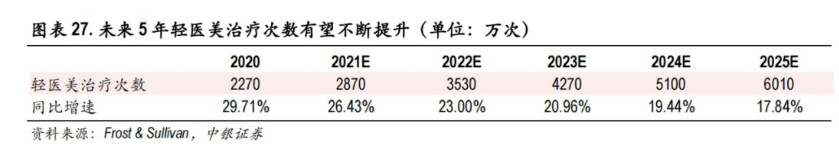

随着产品种类多样化水平和轻医美产品复购率的提升,人均消费次数有进一步上行空间。

根据新氧对中国消费者的调查,2017 年新氧电商平台人均复购率达 92%,复购频次 3-6 个月。

随着产品种类日益丰富,多样化产品类型可以更好适配消费者需求,人均诊疗次数有望提升,综合轻医美总消费人数提升,未来轻医美消费总次数将不断向上。

据 Frost & Sullivan 预测,2025 年轻医美消费总次数有望达到 6010 万次,为 2020 年的 2.65 倍。

伴随国产替代和消费频率逐步提升,人均单次消费金额呈现小幅下滑趋势。

据 Frost & Sullivan 披露数据,由终端轻医美市场终端总消费金额和总诊疗次数可计算得到 2016-2020 年国内轻医美市场人均单次消费金额呈小幅下降趋势。

一方面源于国产高性价比产品不断推陈出新,对市场原有高价位产品替代作用不断增强;另一方面考虑到消费频次的提高也会在一定程度上影响单次消费金额。

在三大因子共同作用下,据 Frost & Sullivan 预测,2025 年轻医美终端消费总规模有望达到 1992 亿元,为 2020 年的 2.57 倍。

2

轻医美项目大众化,产品类型丰富

1.透明质酸为最受欢迎轻医美项目,竞争激烈,国货不断崛起。

玻尿酸是存在于人体内的直链多糖,因良好的吸水性、黏弹性而广泛应用于医药、化妆品、食品等领域。

玻尿酸在医美领域中主要应用于塑形和填充,2020 年新氧平台线上成交“非手术类”项目按成交金额排名前三的项目分别为肉毒素、透明质酸填充以及水光针(以透明质酸为主要成分的皮肤保护剂),总占比超 50%。

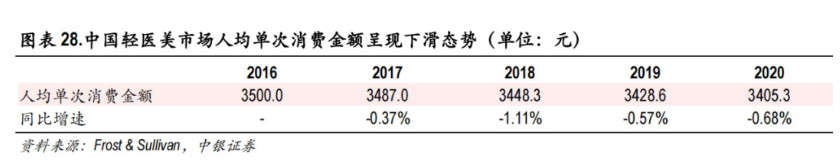

国际品牌产品技术成熟,与渠道终端较早期建立联系;

近年国内医美类透明质酸终端产品市场以美国 Allergan、韩国 LG Life、Humedix、瑞典 Q-Med 等国外企业的进口产品为主流,按销售额统计,2017-2019 年国外品牌分别占据了共计 72.6%、70.3%、68%的市场份额。

2019 年,本土前 3 大透明质酸填充剂企业按销量统计分别为爱美客、华熙生物、昊海生科,爱美客以 14%市占率位居全体第四、国货第一,华熙生物市占率也升至 8.1%。

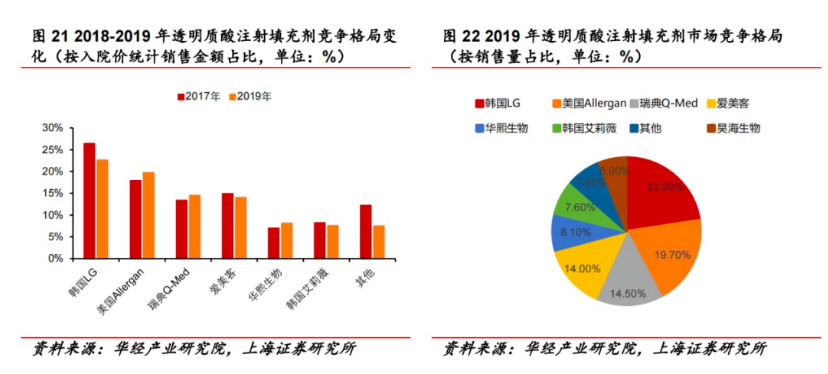

2.肉毒素为机构获客导流产品,复购率高。

在医美领域中主要用于除皱、瘦脸等,还可与其他医美项目结合使用进行联合治疗。

肉毒素单次注射价格相比其他医美项目较低,使用频次较高。市场获批产品不断增加,渗透率提升空间较大,市场规模可观。

据智研咨询数据整理,2020 年国内肉毒素市场规模约为 45 亿元,2016-2020 年 CAGR 达 27%。2022 年市场规模或将超过 60 亿元,2025年甚至预计达到135亿元。

肉毒素技术壁垒高,审核周期长,国内竞争者主要是衡力(兰州生物)、保妥适(艾尔建)、乐提葆(四环医药代理)、吉适(高德美)。

3.再生材料是通过促进人体自身纤维细胞和胶原蛋白再生,最终达到面部年轻化效果的一种材料。

相较时效较短的传统填充产品,再生材料由于填充效果自然、渐进且长效而受到广泛关注。

早在 2004 年,全球首款聚左旋乳酸填充剂 Sculptra 就已被美国FDA 批准应用于艾滋病人的面部填充材料。

经多年临床应用,其安全性和有效性得到广泛认可,于 2009 年被 FDA 批准用于人体美学填充。2021 年,聚左旋乳酸作为生物医用高分子再生材料代表,使轻医美从“填充时代”步入“再生时代”。

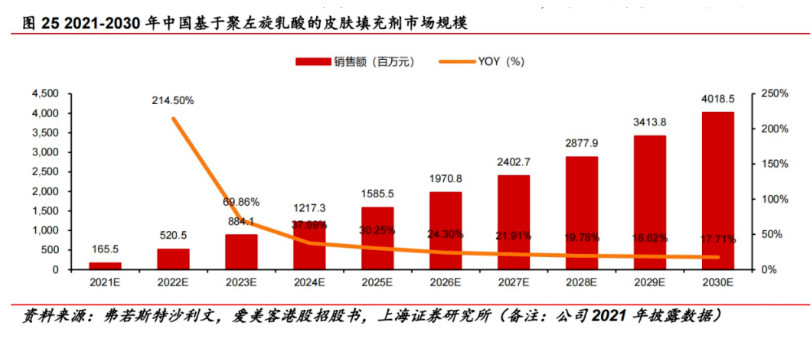

据弗若斯特沙利文预测,2022 年中国基于聚左旋乳酸的皮肤填充剂市场规模可达 5.21亿元,同比+214.50%。

2021-2025 年年均复合增长率为 75.9%, 2030 年市场规模可达 40.19 亿元,再生材料市场空间广阔。

再生材料为医美填充剂领域注入新活力。

对于医美针剂品牌端来说,透明质酸发展时间久远,拿证难度较低,该细分赛道较为拥挤,多个龙头企业竞争,市场已处于红海。

具有市场前瞻性的医美品牌商,尝试布局再生材料新赛道,率先抢占蓝海市场;

对医美机构而言,拓新存老是营收的关键,伴随监管力度加大,获客难度与成本均在增加,需要成分更优、技术更为高端、效果更能持续、利润弹性空间更大的新产品来开拓新客户、留存老客户;

对消费者而言,主观追求持续效果更长、功效更好的产品的消费心理普遍存在,同时随着消费水平的提高,消费倾向会升级为更高端的再生类医美产品。

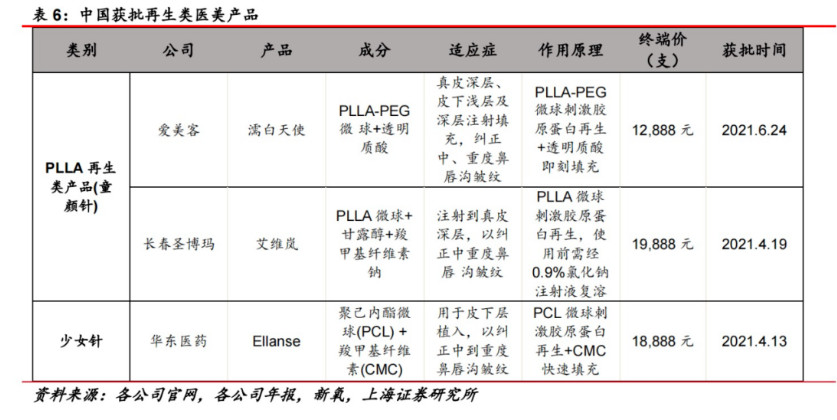

2021 年获 NMPA 批准的再生类医美产品 3 款,产品壁垒与差异化程度较高,竞争格局良好,产品具有高毛利、高技术门槛等优势。

爱美客的“濡白天使”于 2021 年 6 月 24 日获 NMPA批准上市,核心成分中含有左旋乳酸-乙二醇共聚物微球、交联透明质酸钠和盐酸,适用于真皮深层、深层注射的填充等领域,注入人体后可持续激活成纤维细胞分泌胶原蛋白,形成稳定的胶原纤维网状支撑结构,能够原位补充组织凹陷,修复衰老的皮肤软组织,实现皮肤弹性与光泽度的提升。

该产品上市为求美者提供抗衰+塑形新选择,有望推动再生填充类医美市场扩容,并将为公司高增长延续动力。

目前四环医药、奥园美谷等厂商也均布局了处于不同临床和申报阶段的再生材料产品。

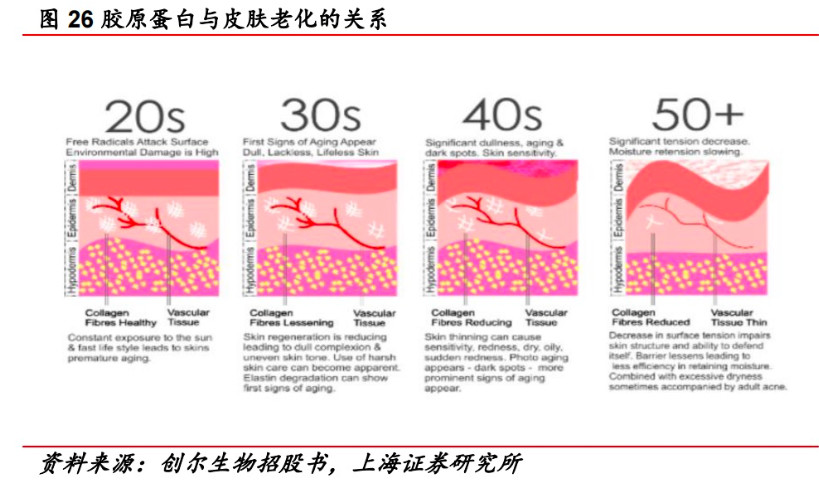

4.胶原蛋白具有支撑、修复、保湿、美白等多重功效,行业集中度低,为高潜力细分赛道。

胶原蛋白是人体含量最高的功能性蛋白,人皮肤成分中 70%是有胶原蛋白组成。胶原蛋白应用场景十分丰富,终端应用涉及医疗器械、美容护肤和功能性食品等领域。

根据 Grand View Research 数据,2019 年中国胶原蛋白市场规模约9.83 亿美元,占全球市场 6.4%,2016-2019 年 CAGR 约 7.8%,预计2021 年中国胶原蛋白市场规模可达 10.65 亿美元。

2019 年全球胶原蛋白市场规模约 153.6 亿美元,2016-2019 年 CAGR6.7%,中国胶原蛋白市场增速高于全球 1.1%。

国外公司以食品用和医用胶原蛋白起步,原料以动物源为主;当前我国重组技术领先于世界水平,巨子生物、锦波生物、创铭医疗等为国内领先的拥有重组技术的胶原蛋白生产商。

5.能量源医美日常需求频次高,研发壁垒较高,行业加速整合中。

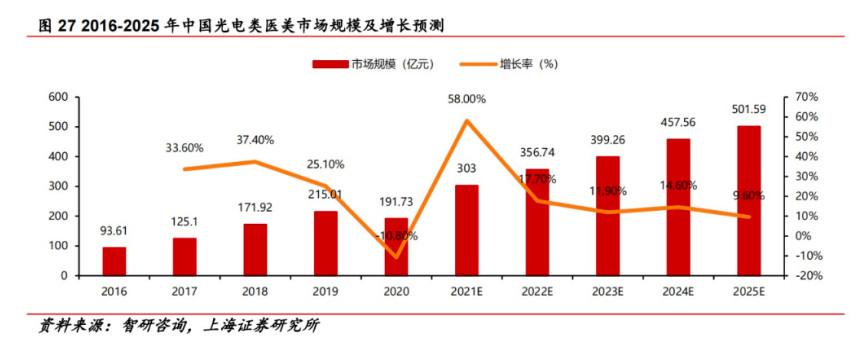

能量源医美即光电医美,是普通护肤品和功效型护肤品的互补类项目,应用激光、射频、超声等能量实现嫩肤、抗衰、脱毛及皮肤紧致塑型等功效,属于轻医美范畴。

光电类医美项目创伤较小,相比手术类项目来说门槛较为简单,属于科技医疗美容和生活医疗美容。

2020 年国内能量源医美项目终端市场规模达191.73 亿元,2016-2020 年 CAGR 达 23%,未来 5 年我们预计该细分赛道仍将保持在 20%以上的年均复合增速。

6.毛发服务需求旺盛,消费者年轻化多元化。

毛发服务,即植发医疗服务,是一种从根本上解决脱发、秃顶等毛发相关问题的美容外科手术,主要分为植发医疗市场和医疗养固市场。

据沙利文数据显示,2021年中国毛发医疗服务市场规模预计为234亿元,植发医疗和医疗养固市场占比约为七三分。

2030 年我国植发医疗服务规模有望达到 756 亿元,预估 2025-2030 年为复合增长率为14.9%。

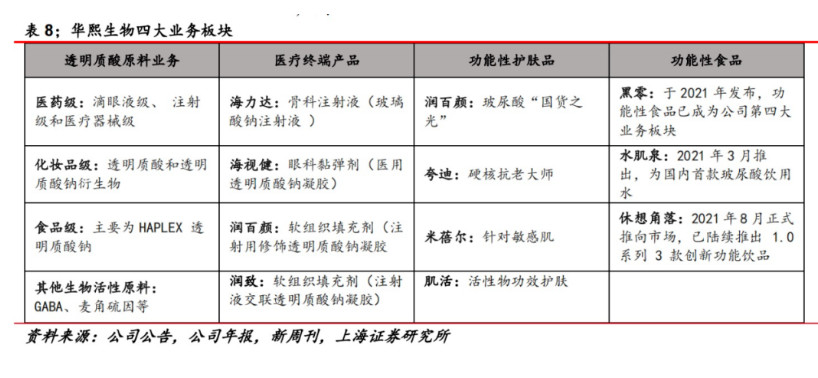

据丁香园《2022 国民健康洞察报告》显示,脱发已成为人们健康困扰第八位,与上年相比排名前推。

据丁香园 2020 年统计数据, 00 后与 95 后是脱发困扰人数占比最多的人群,占比分别达到 31%和 32%,“90 后”为植发主力群体,由于生活习惯和压力的增加,年轻人受脱发问题困扰越来越显著,防脱和植发市场的增长有了基础。

据新氧数据显示,2019 年在植发方面消费的男女比例为 95%:5%, 2020 年变成 60%:40%,而数据指出,2021年女性植发比例达到 41.2%,女性植发消费增长态势迅猛,大有追赶男性植发消费之势。

“植-养-固”一体化趋势,监管推动合规化。随着认知和关注的提升,继植发服务后又催生头皮养护、养发固发等业务。

根据沙利文数据,2020 年中国医疗养固服务市场规模达 50 亿元,预计 2030 年市场规模有望达 625 亿元,2020-2030 年复合增速达28.7%,增速高于植发市场的增速,有望成为毛发医疗行业又一成长曲线。

养发固发服务主要涉及生态养固和医疗养固。其中,医疗养固涉及到激光、药物等治疗,专业性要求较高。

植发服务与养固服务呈互补关系,未来有望实协同增长。近年随着植发业务的加速扩展,投诉事件增加。

据黑猫投诉平台显示,雍禾植发被投诉总数为 42 起,其中涉虚假宣传、手术效果不佳、欺骗消费者的案例占比很高。

22 年 4 月 25 日,国家市场监管总局通知启动2022 年反不正当竞争专项执法行动,医美植发行业乱象问题被列为重点整治对象之一,强监管时代到来,植发行业或走向更合规的发展路径。

毛发服务赛道渗透率低,集中度有望提升。

据雍禾医疗招股书显示,2020 年中国植发手术数为 51.6 万例,渗透率仅为 0.21%,随着意识和需求的提升,广大的脱发人群与低植发渗透率,未来市场前景广阔。

植发行业公立医院占比低,主要为连锁民营植发机构、微整形医院等构成,如雍禾医疗、大麦植发等。

市场较为分散,疫情和行业监管合规化的叠加影响之下,中小植发机构抵御风险能力差,或将面临店铺关停等清出风险,行业集中度有望提升,龙头企业或将抢占更多市场份额。

3

核心公司:龙头兼具较强确定性与成长性

1.爱美客:医美创新产品提供商,国内注射类医美龙头

公司上市及在研产品组合覆盖医美和健康管理市场多个高增长赛道,是中国最早开展医疗美容生物医用材料自主研发的公司,2020 年 9 月登陆 A 股创业板上市。

目前拥有 7 款获得三类医疗器械认证的产品,包括 5 款基于透明质酸的皮肤填充剂、1 款童颜针和 1 款PPDO面部埋植线产品。产品组合丰富且具有梯队性,嗨体占据细分市场,先发优势明显。

为提高肉毒素份额切入新蓝海赛道,收购韩国 Huons 部分股权。2021 年公司实现营收 14.48 亿元,同比+104.13%,归母净利润 9.58 亿元,同比+117.81%,22Q1 延续高业绩增长,22Q1 营收为 4.31 亿元,同比+66.07%,盈利凸出业绩亮眼。

新品濡白天使收获医疗机构、医生与终端消费者较好口碑,预计有望为公司带来较大业绩贡献。

公司注重研发投入,费用率保持在 7%左右,持续打造医美平台型企业,规模效应逐步显现。

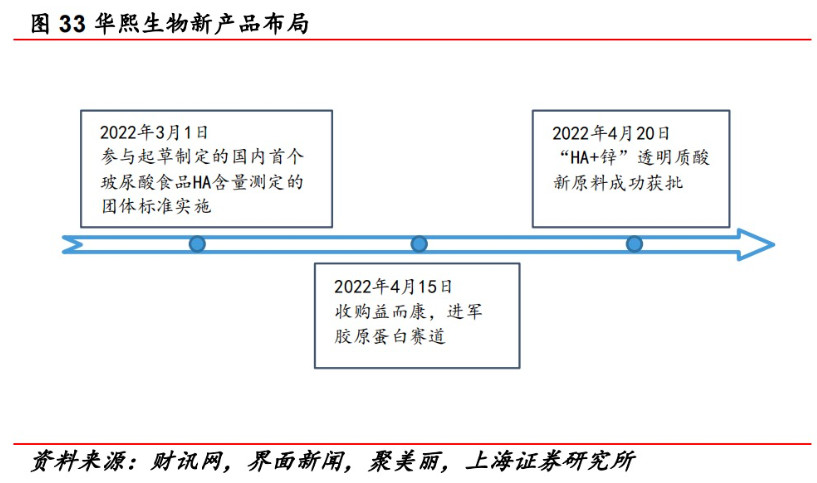

2.华熙生物:不止于玻尿酸的全产业链一体化平台型生物科技公司

兼具技术赋能公司和产品应用型公司的优势和特点,华熙生物四轮驱动战略稳步推进,从玻尿酸原料生产商升级为生物活性物原料、医疗终端、功能性护肤品和功能性食品的四轮驱动新发展模式,孵化新品与多元业务战略并行推进,营收保持高速稳健增长。

2021 年公司实现营收 49.48 亿元,同比+87.93%,归母净利润 7.82 亿元,同比+21.13%。公司 22Q1 再续新高,实现营收12.55 亿元,同比+61.57%。

布局胶原蛋白新赛道,功能性食品业务稳步推进。

公司加码胶原蛋白产业,2022 年 4 月通过收购北京益而康生物 51%股权;参与起草国内玻尿酸食品 HA 含量测定的团体标准已通过,填补国内玻尿酸食品行业标准空白,促进功能性食品市场的正序规范。

“HA+锌”透明质酸新原料也成功获批,开启新的“黄金子赛道”,“水解透明质酸锌”原料及化妆品在国内生产经营合规化,体现了行业监管趋严背景下华熙生物的创新实力。

3.四环医药:卡位肉毒素赛道,医美管线储备丰富

公司医美业务始于 2014 年,与韩国 Hugel 签署代理协议,负责其肉毒素和玻尿酸产品在中国的注册。

2020 年 10 月,Hugel 乐提葆肉毒素获 NMPA 批准上市,于 2021 年 2 月正式销售。目前国内有 4 个获批肉毒素品牌,乐提葆肉毒素具有一定稀缺性。2021 年公司实现营收 33.16 亿元,同比+33.08%。

公司代理与自主研发产品同步推进,Hugel 玻尿酸有望 22 年上半年获批,下半年贡献收入。

22 年 3 月,公司自主研发的重组 III 型胶原蛋白凝胶敷料、皮肤修复敷料及医用皮肤修复敷贴三款产品获得国家药监局颁发的 II 类医疗器械注册证,成功进军胶原蛋白蓝海市场。

收购深圳易美拓展光电能量源设备领域,发布新品乐提葆 50U、乐菲颜 Persnica、瑞士 CELLBOOSTER 系列水光、美国 LIVIGI 脂肪采集系统、美国DermaFrac 微通道系统以及韩国 SYLFIRM X 黄金微针,布局医美细分赛道。

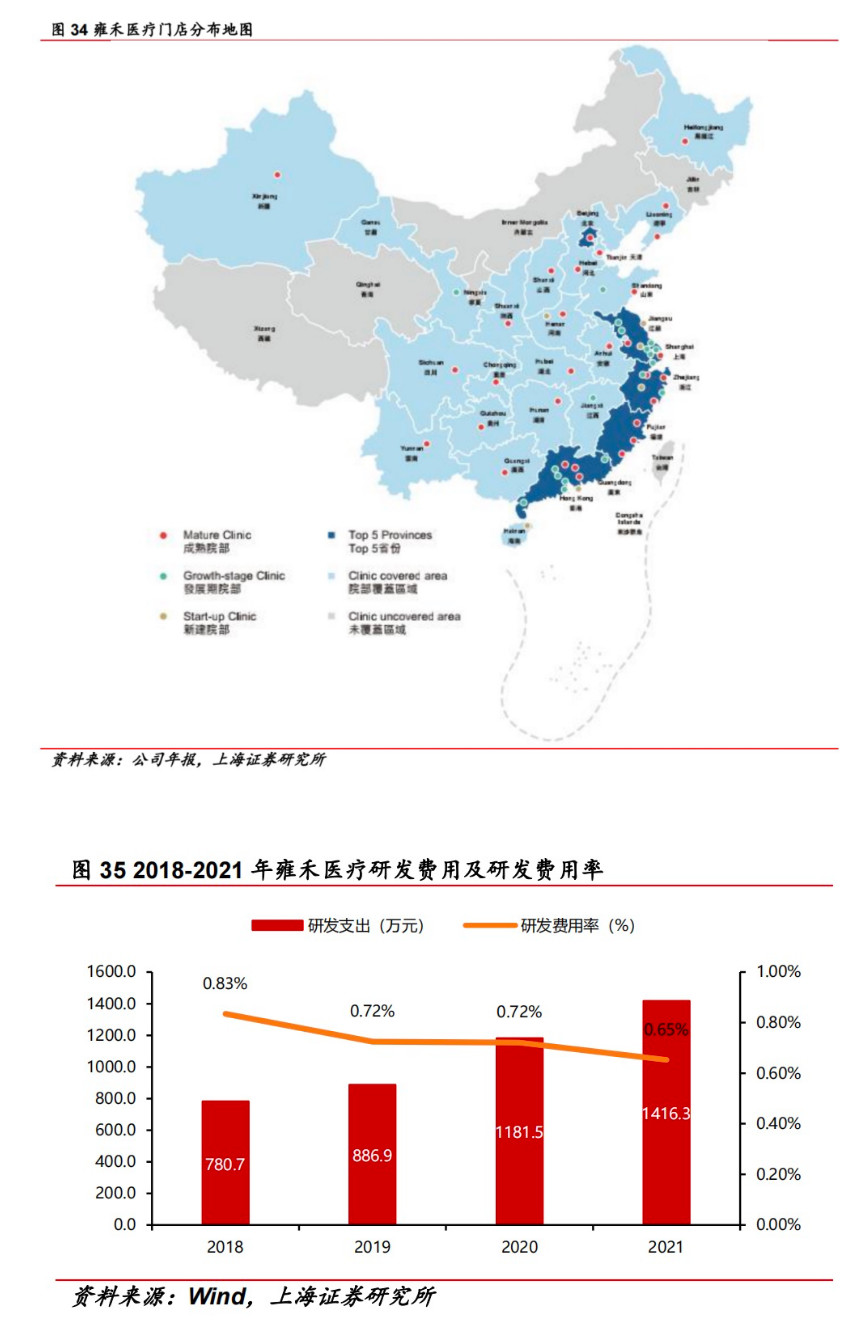

4.雍禾医疗:毛发服务龙头,“植养固”一体持续推进

公司于2005 年开始在植发医疗服务领域不断深耕,2017 年收购史云逊中国内地业务,拓展养发固发业务。

目前旗下业务包括植发医疗、医疗养固、常规养护及其他配套服务,雍禾植发+史云逊协同发展,迎合行业“植养固”一体化趋势,在纵横方向上巩固公司市场地位。

公司在中国内地经营 54 家植发医疗机构,覆盖 53 个城市。作为毛发医疗服务行业龙头,公司医生专业度高,口碑品牌效应好。

2018-2021 年研发费用为 780.7、886.9、1181.5、1416.3 万元,研发投入逐年增加。植发行业集中度低、渗透率低。

2020 年中国植发手术数为 51.6 万例,渗透率仅为 0.21%,行业中企业主要为民营植发机构、微整形医院等,公立医院占比少,缺乏大型全国性连锁品牌。

面对植发行业现状,公司重视营销获客,通过多种营销方式不断获取新客,并提高客户体验感,植发与养固客群相互转化,实现业务闭环。

4

风险提示

1.行业竞争加剧。国际国内品牌进入者较多,行业竞争加剧。

2.消费需求不及预期。若 2022 年宏观经济面临下行趋势,消费者购买力也将下降,需求将受到较大影响,美妆行业盈利能力将面临下行风险。

3.疫情反复导致消费意愿被抑制。若疫情持续反复,物流受阻,将对消费者消费意愿产生影响,对医美及化妆品行业冲击显著。

4.法律诉讼风险。由于广告投放审查不当、医疗事故等问题产生的消费者纠纷。

5.监管加强风险。面对日趋严格的行业监管政策,企业若无法及时调整,适应新规要求合规化生产,可能面临被清出市场的风险。

下载医美查APP

了解更多信息